Le money management représente un pilier essentiel pour toute stratégie de trading efficace. Il s’agit de la méthode par laquelle un trader gère son capital et prend des décisions concernant ses positions. Pour réussir dans cet environnement compétitif, il est primordial de protéger son capital en adoptant des techniques appropriées. Une approche intéressante pour s’entraîner à gérer son money management est d’ouvrir un compte de démonstration chez un broker, permettant de trader avec un portefeuille fictif. Comprendre et appliquer correctement les règles de gestion des risques constitue un avantage indéniable pour améliorer sa rentabilité. En somme, la gestion de l’argent est non seulement une discipline d’analyse, mais également un aspect fondamental qui influencera vos performances sur le long terme.

Le money management est sans conteste l’un des principes fondamentaux pour réussir dans le domaine du trading. Bien souvent négligé par les débutants, ce concept est en réalité un pilier essentiel qui permet de protéger son capital tout en maximisant les chances de rentabilité. En comprenant et en appliquant efficacement les règles du money management, chaque trader peut minimiser les risques et prendre des décisions éclairées, favorisant ainsi la croissance de son portefeuille, même face aux fluctuations du marché. L’acquisition de ces compétences est cruciale pour naviguer avec assurance dans l’univers complexe du trading.

Le money management représente une catégorie essentielle pour tout trader souhaitant maximiser ses résultats tout en minimisant les risques. En effet, la gestion du capital est non seulement un outil de protection, mais elle peut également faire la différence entre un trader qui réussit et un autre qui subit des pertes. Cet article se penche sur les avantages et les inconvénients de cette pratique cruciale, afin de mieux comprendre son impact sur le processus de trading.

Avantages

L’un des plus grands avantages du money management est la protection du capital. En appliquant des stratégies précises, les traders peuvent s’assurer qu’ils limitent leurs pertes, ce qui leur permet de rester actifs sur les marchés même en cas de fluctuations défavorables. Par exemple, en établissant un pourcentage fixe de capital à risquer par trade, un trader peut éviter des pertes catastrophiques qui pourraient compromettre sa capacité à trader à l’avenir.

De plus, le money management favorise une prise de décision éclairée. Les traders qui maîtrisent ce concept développent une meilleure compréhension des risques liés à chaque opération, ce qui leur permet d’évaluer de manière réaliste le potentiel de profit par rapport au risque encouru. Cela contribue, par conséquent, à une amélioration de la rentabilité globale.

Trading tout savoir : les clés pour réussir

Le trading est l’art d’acheter et de vendre des titres financiers dans le but de réaliser des gains. Pour y parvenir, il est essentiel de suivre certaines clés de réussite. Tout d’abord, il est fondamental de comprendre les bases du…

Inconvénients

Par ailleurs, la mise en œuvre des règles de money management nécessite un certain niveau de discipline. Pour ceux qui luttent avec la gestion émotionnelle, ces règles peuvent être difficiles à respecter, ce qui peut conduire à une approche inconsistente et finalement, à des pertes. Ainsi, même si la gestion du capital est fondamentale, sa mauvaise application peut avoir des conséquences sur les performances d’un trader.

Le money management est un concept essentiel pour quiconque souhaite s’aventurer dans le monde du trading. Il s’agit d’une discipline critique qui permet de protéger son capital, d’optimiser ses rendements et d’assurer une gestion des risques efficace. En appliquant les principes du money management, un trader peut éviter des pertes sévères et maximiser ses chances de succès sur le long terme.

Formation trading en ligne payante : le guide complet pour réussir

La formation de trading en ligne payante constitue un outil essentiel pour ceux qui souhaitent s’impliquer sérieusement dans le monde des marchés financiers. Ce guide complet offre un aperçu approfondi des différentes étapes à suivre pour réussir dans ce domaine…

Qu’est-ce que le money management ?

Le money management désigne l’ensemble des stratégies et des règles que les traders utilisent pour gérer leur capital efficacement. Cela inclut le choix de la taille des positions à prendre, la fixation des niveaux de stop loss et la diversification des investissements. L’important est de ne pas risquer plus que ce que l’on peut se permettre de perdre, ce qui est souvent la première règle d’or à suivre.

Formation trading pétrolier : maîtrisez les fluctuations du marché pétrolier

La formation en trading pétrolier offre aux participants l’opportunité d’apprendre à naviguer dans les fluctuations du marché pétrolier. Grâce à des modules complets, cette formation permet de découvrir les stratégies essentielles pour miser sur la hausse et la baisse des…

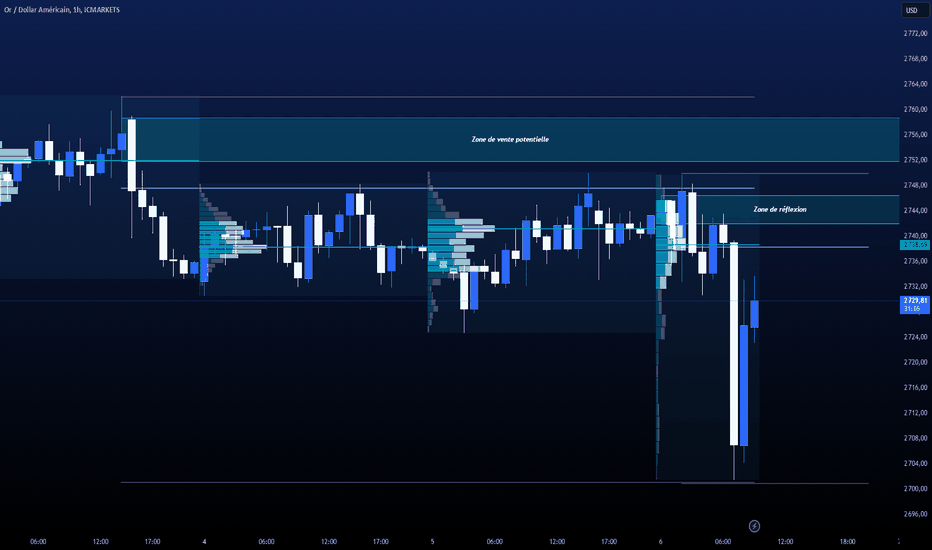

Importance de la protection du capital

L’une des principales raisons d’appliquer le money management est la protection du capital. En adoptant des principes solides de gestion des risques, un trader peut réduire la probabilité d’essuyer des pertes importantes. Utiliser des techniques comme les ordres de stop loss permet de limiter les pertes éventuelles sur chaque trade, ce qui est crucial pour la survie sur les marchés volatils.

Formation trading algorithmique : maîtrisez les stratégies automatiques

La formation en trading algorithmique vise à enseigner aux participants comment maîtriser les stratégies automatiques utilisées dans le domaine du trading. Cet apprentissage permet aux débutants de s’initier au trading sans prérequis, en développant des compétences pour créer et gérer…

Amélioration de la rentabilité

Un autre aspect fondamental du money management est qu’il contribue à améliorer la rentabilité des opérations de trading. En fixant des objectifs de gains clairs et en respectant une gestion rigoureuse des positions, les traders peuvent maximiser leurs profits tout en minimisant le risque de pertes excessives. Cela permet de créer une approche plus réfléchie et méthodique du trading, favorisant ainsi des résultats positifs sur le long terme.

Formation trading social : découvrez les clés du succès collectif

La formation au trading social permet aux participants de découvrir les clés du succès collectif dans le domaine du copy trading. Cette approche novatrice offre l’opportunité d’apprendre des stratégies d’autres traders tout en profitant des avantages de la communauté. Les…

Prise de conscience des risques

Le money management aide également les traders à prendre conscience des risques associés au marché. Chaque décision de trading présente des incertitudes, et il est crucial d’évaluer ces risques de manière appropriée. En évitant la surenchère et en se concentrant sur des positions bien définies, un trader peut naviguer plus sereinement dans les fluctuations du marché.

Formation trading : comprendre le carnet d’ordre pour mieux négocier

La formation trading axée sur la compréhension du carnet d’ordres est un élément essentiel pour tous ceux qui souhaitent améliorer leurs compétences en négociation sur les marchés financiers. Cette formation est conçue pour offrir une vue d’ensemble sur la manière…

Utiliser un compte de démonstration

Pour ceux qui débutent, une méthode recommandée pour appréhender le money management consiste à ouvrir un compte de démonstration auprès d’un broker. Cela permet de trader avec un portefeuille fictif et d’appliquer les principes du money management sans risquer de pertes réelles. Cette approche permet d’apprendre et d’améliorer ses compétences en toute sécurité avant de passer au trading réel.

Formation trading en ligne : maîtrisez les techniques pour réussir

La formation trading en ligne est devenue essentielle pour quiconque souhaite se lancer dans le monde du trading. Avec des ressources éducatives adaptées, allant des tutoriels de base jusqu’aux stratégies avancées, les apprenants peuvent se former à leur propre rythme.…

Conclusion sur le money management

En définitive, le money management est incontestablement un pilier du trading réussi. En s’engageant dans une gestion proactive des risques et en veillant à protéger son capital, chaque trader peut optimiser ses chances de succès dans un environnement souvent incertain.

Le money management est un aspect essentiel du trading qui permet de protéger votre capital et d’améliorer vos performances financières. En gérant efficacement votre portefeuille et en adoptant des stratégies adaptées, vous augmentez vos chances de réussir sur les marchés. Dans cet article, nous explorerons les principes fondamentaux du money management et comment les appliquer pour maximiser vos gains tout en minimisant les risques.

Cours de trading suisse : stratégies gagnantes pour réussir

Dans le cadre des cours de trading en Suisse, il est essentiel de maîtriser des stratégies gagnantes pour assurer son succès sur les marchés financiers. Ces formations sont adaptées à tous, quel que soit le niveau de départ, et visent…

Comprendre le Money Management

Le money management désigne l’ensemble des techniques et stratégies utilisées pour gérer son capital de manière judicieuse dans le cadre du trading. Il ne s’agit pas uniquement de minimiser les pertes, mais aussi d’optimiser les gains potentiels. Un bon money management vous permet d’éviter les erreurs courantes et de renforcer l’efficacité de votre approche commerciale.

Les Fondamentaux du Money Management

Pour bâtir une stratégie de money management solide, il est crucial d’établir des règles de base. Parmi celles-ci, la détermination d’un pourcentage fixe de votre capital à risquer par trade est primordiale. Une règle courante consiste à ne jamais risquer plus de 1 à 2 % de votre capital par opération. Cela garantit que même en cas de série de pertes, vous conservez une marge de manœuvre suffisante pour rebondir.

Protéger Votre Capital

La protection du capital est sans doute le pilier du money management. En utilisant des ordres stop-loss, vous vous assurez de limiter vos pertes potentielles. Cela vous permet de sortir d’une position perdante sans affecter lourdement votre capital. De plus, il est essentiel de diversifier vos investissements pour ne pas mettre tous vos œufs dans le même panier.

Apprendre à Gérer le Risque

Pour réussir en trading, connaître et comprendre le risque associé à chaque transaction est fondamental. L’analyse du ratio risque/rendement pour chaque opération peut vous aider à choisir celles qui présentent le meilleur potentiel de profit par rapport au risque engagé. L’idéal est de rechercher des trades où le rendement potentiel est au moins trois fois supérieur au risque pris.

Simulation et Pratique

Pour maîtriser le money management, une méthode efficace consiste à créer un compte de démonstration chez un broker. Cela vous permet de trader avec un portefeuille fictif et d’expérimenter différentes techniques sans risquer de perdre de l’argent réel. Cette approche vous aide à comprendre comment les différentes stratégies de money management fonctionnent et vous familiarise avec les prises de décision en situation de marché.

Évaluation des Performances

Il est essentiel d’évaluer régulièrement vos performances en trading afin d’identifier les domaines à améliorer. Tenez un journal de trading où vous enregistrez vos décisions, les résultats de vos trades et les leçons apprises. Cela vous permettra d’ajuster votre money management en fonction des résultats obtenus et d’améliorer ainsi votre approche à long terme.

Le money management est fondamental pour quiconque s’aventure dans le monde du trading. En effet, cette discipline consiste à gérer son capital de manière judicieuse afin de maximiser les gains tout en minimisant les pertes. Cet article examinera les avantages et les inconvénients associés au money management dans le cadre d’un trading réussi.

Avantages

L’un des principaux avantages du money management réside dans sa capacité à protéger votre capital. En établissant des règles claires sur la taille de vos positions et en s’assurant que vous ne risquez qu’un pourcentage déterminé de votre capital sur chaque trade, vous pouvez éviter les pertes catastrophiques qui pourraient survenir à cause d’une mauvaise série d’opérations.

De plus, le money management permet d’améliorer la rentabilité à long terme. En adoptant une approche méthodique et en utilisant des techniques telles que la diversification des investissements, vous augmentez vos chances de profiter des marchés tout en limitant les risques. Cela est particulièrement pertinent lors du trading sur des plateformes volatiles comme le Forex.

Inconvénients

Un autre inconvénient potentiel est que trop se concentrer sur le money management peut mener à une sous-exploitation des opportunités. Lorsqu’un trader devient trop prudent, il peut rater des occasions de gains significatifs en raison de la peur de prendre des risques, ce qui peut finalement freiner sa progression sur les marchés financiers.

Le money management est sans aucun doute un pilier fondamental dans le domaine du trading. Il englobe l’ensemble des stratégies et techniques qu’un trader utilise pour gérer son capital au cours de ses opérations. Une bonne maîtrise du money management permet non seulement de protéger son capital, mais également d’optimiser les gains. Cet article explore les principes essentiels du money management et l’importance cruciale qu’il tient pour les traders souhaitant réussir leurs investissements.

Définition du money management

Pour poser les bases, il est indispensable de définir ce qu’est véritablement le money management. Il s’agit de la manière dont un trader gère son capital et ses positions. Ce concept peut également être perçu comme la discipline d’analyse permettant d’évaluer les risques et d’ajuster les positions en conséquence. En maîtrisant le money management, un trader évite de prendre des risques excessifs et crée un environnement favorable à la rentabilité.

L’importance du money management dans le trading

Le money management se révèle crucial pour réussir au trading. En effet, il permet non seulement de protéger le capital contre des pertes potentielles, mais aussi d’améliorer la rentabilité des opérations de trading. En se concentrant sur la gestion du risque plutôt que sur le potentiel de profit, chaque trader augmente ses chances de succès sur le long terme. Chaque décision, qu’elle soit d’achat ou de vente, doit être guidée par des règles de money management rigoureuses.

Créer un compte de démonstration : une méthode efficace

Une des stratégies intéressantes pour améliorer son money management est d’ouvrir un compte de démonstration chez un broker. Ce type de compte permet de trader avec un portefeuille fictif, ce qui offre la possibilité de tester différentes approches sans risquer de pertes financières réelles. Ainsi, les traders peuvent apprendre à gérer leur capital de manière efficace avant de s’engager dans des transactions sur le marché réel.

Règles fondamentales du money management

Les règles de money management sont vitales à respecter pour réussir dans le trading. L’une des premières est la protection du capital, qui consiste à ne risquer qu’un petit pourcentage de son capital sur chaque trade. Cette approche réduit l’impact des pertes sur l’ensemble du portefeuille. Par exemple, ne pas risquer plus de 1% ou 2% de son capital sur une seule opération est une règle d’or parmi les traders expérimentés.

Calcul du money management

Comprendre comment calculer son money management est essentiel pour faire fructifier ses investissements. Cela implique d’évaluer le risque par rapport à la récompense. Beaucoup de traders utilisent des outils tels que des calculateurs de trading ou des tableaux pour estimer les gains potentiels et les pertes sur divers scénarios de trading. Ces calculs aident à établir des objectifs clairs et à prendre des décisions informées.

Conclusion sur l’importance du money management

Pour garantir le succès dans le trading, le money management doit être considéré comme une priorité. En intégrant une bonne gestion des risques, une évaluation rigoureuse des positions et une connaissance approfondie des méthodes de calcul, chaque trader peut accroître ses chances de succès sur le marché. Investir du temps pour perfectionner ces compétences est tout aussi crucial que la maîtrise des stratégies de trading elles-mêmes.

Dans le monde du trading, le money management joue un rôle crucial. Il s’agit de l’art de gérer son capital et ses positions de manière stratégique pour maximiser les gains tout en minimisant les risques. Ce tutoriel vous expliquera pourquoi le money management est essentiel pour tout trader, et comment vous pouvez l’appliquer dans vos activités de trading.

Qu’est-ce que le money management ?

Le money management peut être défini comme un ensemble de règles et de techniques qui visent à protéger votre capital tout en optimisant vos rendements sur les marchés financiers. En d’autres termes, il s’agit de savoir comment répartir votre argent entre différentes positions de trading, les tailles de vos investissements et les stratégies à adopter face à la volatilité du marché.

L’importance du money management dans le trading

Une bonne gestion de l’argent est essentielle pour garantir la durabilité de vos investissements. En adoptant une stratégie de money management solide, vous pouvez :- Protéger votre capital contre de potentielles pertes importantes.- Améliorer votre rentabilité sur le long terme.- Minimiser le stress lié aux fluctuations du marché.

Les principes fondamentaux du money management

Pour mettre en place un système de money management efficace, il est important de suivre certaines règles de base. Parmi les plus importantes, on retrouve :

- ne jamais risquer plus de 1 à 2 % de votre capital sur une seule transaction, pour éviter des pertes conséquentes.

- définir des objectifs clairs pour chaque trade, afin de maintenir une approche disciplinée.

- utiliser des ordres stop-loss pour limiter vos pertes potentielles.

- adapter la taille de vos positions selon la volatilité du marché et votre niveau de risque.

Simuler un trading avec un compte de démonstration

Une méthode efficace pour comprendre et appréhender le money management consiste à ouvrir un compte de démonstration chez un broker. Cela vous permet de trader avec un portefeuille fictif et d’expérimenter différentes stratégies sans risquer de perdre de l’argent réel. Cette approche vous aidera à développer votre sens des responsabilités dans la gestion de votre capital.

Comment évaluer et ajuster votre money management ?

Il est important d’évaluer régulièrement votre stratégie de money management pour déterminer son efficacité. Tenez un journal de vos transactions afin de suivre vos performances et d’ajuster vos méthodes en fonction des résultats. Cela peut inclure l’analyse de vos gains et pertes, ainsi que le réajustement de vos objectifs de risque et de profit.

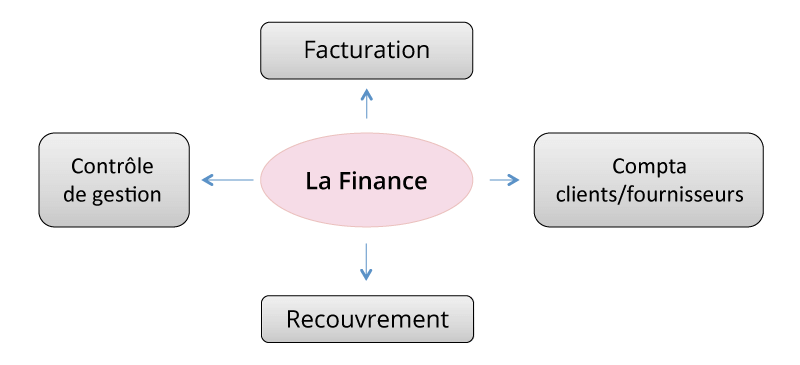

| Aspect | Description |

| Protection du capital | Utiliser des techniques pour sécuriser ses investissements et éviter les pertes majeures. |

| Gestion des risques | Évaluer les risques liés à chaque opération pour prendre des décisions éclairées. |

| Allocation des ressources | Répartir le capital en fonction des opportunités et des stratégies de trading. |

| Règle de 1% | Ne pas risquer plus de 1% de son capital sur une seule transaction. |

| Fixation des objectifs | Définir des objectifs clairs et réalistes pour chaque opération afin de guider les décisions. |

| Utilisation d’un compte démo | Pratiquer le trading avec un portefeuille fictif pour apprendre à gérer les risques. |

| Analyse des performances | Évaluer régulièrement l’efficacité des stratégies de money management pour ajuster si nécessaire. |

Le Money Management est souvent considéré comme la pierre angulaire d’un trading fructueux. En effet, cette approche permet non seulement de protéger son capital, mais également d’optimiser ses gains. En suivant des règles bien définies, les traders peuvent éviter les pertes dévastatrices qui peuvent découler d’une gestion négligente de leurs fonds. Il est essentiel de comprendre que le succès ne repose pas uniquement sur la capacité à choisir des placements gagnants, mais aussi sur la manière dont on gère les risques associés à ces choix.

Pour illustrer l’importance du Money Management, prenons l’exemple d’un trader qui commence avec un compte de démonstration. Un simulateur de trading lui permet de pratiquer sans mettre en péril ses finances personnelles. En expérimentant différentes stratégies de Money Management, il découvre rapidement que même une méthode de trading solide peut échouer si la gestion des fonds n’est pas maîtrisée. Cela démontre que, même dans un environnement sans risque, apprendre à bien gérer son capital est crucial.

De nombreux traders éprouvent des difficultés à appliquer les principes du Money Management dans un contexte réel. Ce défi réside souvent dans le fait que les émotions prennent le pas sur la rationalité. Les traders tendent à viser des profits à court terme, négligeant ainsi les aspects de protection de leur capital. La règle d’or de la gestion du risque doit donc toujours primer sur l’attrait d’un gain rapide. En conséquence, il est vital de se focaliser sur un Money Management adéquat pour assurer une soutenabilité à long terme des opérations de trading.

La mise en place de techniques efficaces de Money Management est essentielle pour éviter les catastrophes financières. Par exemple, déterminer le montant maximal à risquer par transaction et diversifier les placements sont des principes fondamentaux. Cela permet non seulement de protéger le capital, mais également d’offrir une opportunité de réaliser des gains de manière raisonnée. Les traders expérimentés savent qu’une mauvaise gestion peut rapidement anéantir des mois, voire des années d’efforts.

In fine, le Money Management représente les fondations sur lesquelles repose la réussite en trading. Il n’existe pas de stratégie universelle, mais en respectant les principes de base de cette discipline, les traders peuvent acquérir les connaissances nécessaires pour maximiser leurs chances de succès sur les marchés financiers. Ainsi, il est crucial de se former et de s’éduquer continuellement sur les meilleures pratiques de gestion des risques et de capital pour naviguer avec succès dans l’univers complexe du trading.

Introduction au Money Management

Le money management est souvent considéré comme la véritable clé d’un trading réussi. Il ne s’agit pas seulement de gagner de l’argent, mais de savoir comment gérer son capital de manière judicieusement pour minimiser les pertes et maximiser les gains sur le long terme. Ce concept fondamental doit être au cœur de toute stratégie de trading, et il nécessite une compréhension approfondie des principes de gestion des risques et des bonnes pratiques. Dans cet article, nous examinerons des recommandations essentielles pour maîtriser le money management en trading.

La protection du capital

La première règle d’or du money management réside dans la protection de votre capital. Avant même de commencer à trader, il est crucial de définir le montant que vous êtes prêt à risquer sur chaque opération. En règle générale, il est conseillé de ne pas risquer plus de 1 à 2 % de votre capital total sur une seule transaction. Cela vous permettra de supporter une série de pertes sans compromettre la totalité de votre portefeuille.

Établir un plan de trading clair

Un bon money management commence par l’élaboration d’un plan de trading solide et clair. Ce plan devrait inclure vos objectifs financiers, votre tolérance au risque, et des stratégies pour entrer et sortir du marché. Un plan bien défini pourra vous aider à prendre des décisions rationnelles, en évitant les émotions qui peuvent souvent nuire à votre performance. En intégrant des règles de gestion des risques dans votre plan, vous vous assurez de respecter votre capital, quel que soit le résultat de chaque trade.

Utiliser un compte de démonstration

Pour ceux qui débutent dans le trading, il peut être utile d’ouvrir un compte de démonstration chez un broker. Cela vous permet de pratiquer le money management avec un portefeuille fictif. En utilisant de l’argent virtuel, vous pouvez expérimenter différentes stratégies et voir comment vous gérez votre capital sans risquer de pertes réelles. Cela constitue une approche efficace pour comprendre les impacts de vos décisions de trading sans le stress financier.

Les analyses du risque

Le money management implique également une dimension d’analyse du risque. Cela signifie que vous devez être capable d’évaluer le pourcentage de risque associé à chaque opération et le rapport risque/récompense. L’idée est de toujours viser des trades où la possibilité de gains potentiels dépasse de loin le risque encouru. Une règle pratique souvent citée est celle de rechercher un ratio risque/récompense d’au moins 1:3. Cela signifie que pour chaque euro risqué, vous devez espérer en gagner trois.

La discipline dans l’exécution

Il est facile de comprendre les principes du money management, mais leur application est souvent où les traders échouent. La discipline est primordiale. Une fois que vous avez défini votre plan de trading et les règles qui l’accompagnent, il est crucial de les suivre rigoureusement. Évitez de faire des exceptions basées sur des émotions ou des sentiments passagers. La clé est d’avoir confiance en votre processus et de respecter vos limites fixées.

Diversifier les investissements

Une autre composante essentielle du money management est la diversification. En ne mettant pas tous vos œufs dans le même panier, vous réduisez le risque global. Diversifiez vos actifs afin de protéger votre portefeuille des fluctuations d’un unique marché. Par exemple, envisagez d’investir dans différentes classes d’actifs, telles que les actions, les obligations, ou même les produits dérivés, pour équilibrer votre exposition au risque.

Le money management est souvent considéré comme le pilier essentiel d’une stratégie de trading efficace. En effet, sans une gestion rigoureuse de son capital, même le trader le plus talentueux peut voir ses gains fondre comme neige au soleil. Une des méthodes recommandées pour appréhender ce concept est de débuter par un compte de démonstration chez un broker. Cela permet d’expérimenter des stratégies et d’observer l’impact de chaque décision sur un portefeuille fictif, sans risquer de véritables fonds.

La protection du capital est le premier principe à respecter. Des techniques telles que la définition de stop-loss et le dimensionnement adéquat des positions permettent de se prémunir contre les pertes importantes. Ainsi, même en cas de trades perdants, votre capital sera préservé pour de futures opportunités. La clé réside dans l’équilibre : il ne s’agit pas seulement de maximiser les gains, mais aussi de minimiser les risques.

Pour réussir en trading, il est indispensable d’intégrer une approche analytique au money management. Cela implique d’évaluer les performances de chaque opération tout en tenant compte des risques encourus. Les règles basiques, comme la règle d’or du trading — gérer le risque avant de penser au profit — sont fondamentales. Ce principe permet de garder un contrôle efficace sur ses émotions et d’éviter des décisions impulsives.

Une bonne gestion du capital ne garantit pas seulement une meilleure rentabilité, mais contribue également à construire une confiance durable en son système de trading. Ainsi, le money management ne doit pas être perçu comme une contrainte, mais comme un vecteur essentiel d’opportunités, permettant d’aborder le marché avec sérénité et discipline.

FAQ sur le Money Management en Trading

Qu’est-ce que le money management ? Le money management est une discipline d’analyse qui détermine comment un trader gère son capital et ses positions. Il est crucial pour éviter des pertes importantes et garantir une rentabilité sur le long terme.

Pourquoi le money management est-il important ? Le money management est essentiel pour protéger votre capital. Il permet de réduire les risques en traitant de manière prudente vos investissements.

Comment débuter avec le money management ? Une méthode intéressante pour appréhender le money management est de créer un compte de démonstration chez un broker. Cela vous permet de trader avec un portefeuille fictif et de tester vos stratégies sans risque.

Quelles sont les règles de base du money management ? La règle d’or du trading consiste à se concentrer sur la gestion du risque plutôt que sur le potentiel de profit. Protéger votre capital doit être la priorité numéro un.

Comment calculer son money management en trading ? Il est important d’établir un plan où vous déterminez combien de votre capital vous êtes prêt à risquer sur chaque trade. Cela peut inclure des outils tels qu’un tableau ou un logiciel spécifique.

Le money management peut-il vraiment faire la différence ? Absolument, une bonne gestion des risques combinée à un solide money management peut significativement améliorer vos chances de succès en trading.

Comment le money management influence-t-il la rentabilité ? En améliorant la manière dont vous gérez vos fonds et en limitant les pertes, le money management contribue directement à accroître votre rentabilité sur le long terme.

Le money management, ou gestion financière, est un élément fondamental dans le monde du trading. Il englobe les stratégies et les techniques qui permettent à un trader de gérer son capital de manière efficace, d’optimiser ses gains tout en minimisant ses pertes. Sans une bonne gestion de son capital, même le trader le plus talentueux peut rapidement voir son portefeuille s’amenuiser.

La première étape vers un money management efficace est de bien comprendre les risques associés au trading. Chaque opération de trading comporte une part d’incertitude, et il est crucial de savoir combien de son capital on est prêt à risquer sur chaque trade. Généralement, il est conseillé de ne pas risquer plus de 1 à 2 % de son capital sur une seule transaction. Cette règle permet de préserver le capital sur le long terme et d’éviter des pertes dévastatrices.

Une méthode intéressante pour appréhender le money management est de créer un compte de démonstration chez un broker. Cela permet de trader avec un portefeuille fictif et de tester différentes stratégies sans risques financiers. Cette approche permet non seulement de se familiariser avec les outils de trading, mais aussi d’apprendre à gérer ses émotions face à la volatilité du marché. Apprendre à gérer son capital dans un environnement sans risque est une étape cruciale pour le succès à long terme.

Un autre aspect essentiel du money management est la diversification. Plutôt que de concentrer tout son capital dans une seule position, il est sage de répartir ses investissements sur plusieurs actifs. Cela permet non seulement de réduire le risque, mais aussi d’augmenter les opportunités de gains. La diversification aide à équilibrer les performances des différents actifs, compensant ainsi les pertes potentielles dans un domaine par des gains dans un autre.

Il est également important de suivre strictement un plan de trading. Un bon plan inclut des règles précises sur l’entrée et la sortie des trades, ainsi que des objectifs clairs concernant les gains et les pertes. En restant discipliné et en respectant ce plan, un trader peut éviter des décisions impulsives qui peuvent conduire à des pertes importantes. La discipline est un aspect au cœur du money management.

Le money management ne se limite pas seulement à la gestion des positions, mais inclut également la nécessité de surveiller régulièrement ses performances. Analyser ses trades, que ce soit les réussites ou les échecs, est indispensable pour comprendre ce qui fonctionne et ce qui nécessite des ajustements. De nombreux traders utilisent des tableaux de suivi qui leur permettent d’enregistrer les performances de leurs opérations et d’évaluer la rentabilité de leur stratégie sur le long terme.

Enfin, l’éducation continue joue un rôle crucial dans l’amélioration de sa gestion financière. Le marché évolue constamment, et un trader averti doit toujours se tenir informé des nouvelles tendances et techniques. Suivre des formations, lire des livres spécialisés ou participer à des webinaires sont autant de moyens de perfectionner ses compétences en money management. En investissant dans sa propre éducation, un trader augmente ses chances de succès dans un environnement compétitif.